Postępowanie upadłościowe.

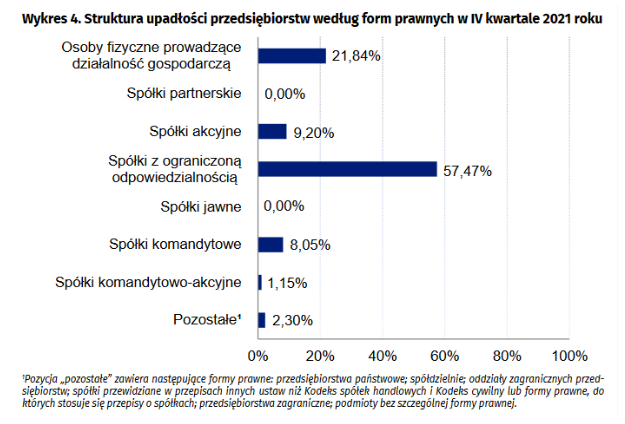

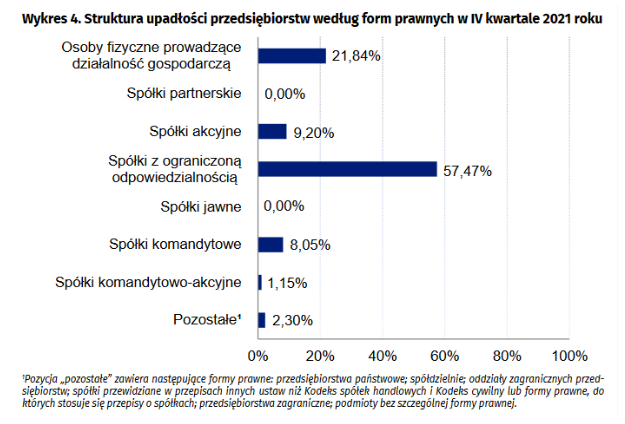

Szacuje się, że liczba upadłości firm w 2022 roku wzrośnie, wpływać będzie na to wzrost stóp procentowych, rosnące koszty, w tym wysokie ceny energii i paliw. Jeśli chodzi o porównanie danych z lat wcześniejszych, tj. 2021 w porównaniu z rokiem 2020, wg danych Monitora Sądowego i Gospodarczego przypadki niewypłacalności wzrosły (o prawie 62%), na drogę restrukturyzacji weszło dwukrotnie więcej firm. Jeśli chodzi o upadłości w roku 2021, było ich mniej niż w roku poprzednim i kształtowały się następująco.

Rysunek 1: źródło danych GUS.

Spadek upadłości w IV kwartale 2021 roku wyniósł 17,9% w stosunku do roku wcześniejszego.

Kto może ogłosić upadłość?

Upadłość mogą ogłosić zarówno duże firmy, jak również jednoosobowe działalności gospodarcze, czy np. stowarzyszenie prowadzące działalność gospodarczą. Dodatkowo można również ogłosić upadłość konsumencką, której w tym artykule nie będziemy szeroko opisywać. Warto jednak wiedzieć, że upadłość taką mogą ogłosić osoby, które doprowadziły do swojej niewypłacalności poprzez wcześniej prowadzoną działalność gospodarczą.

Wobec kogo może zostać ogłoszona upadłość?

Upadłość może zostać ogłoszona wobec dłużnika, który: zaprzestał spłacania należności, jego majątek nie pokrywa zobowiązań, nie ma perspektyw na poprawę kondycji finansowej firmy. Co ważne, niespłacanie długów musi mieć charakter trwały, nie może wynikać z przejściowych problemów firmy. Również majątek dłużnika ma tutaj znaczenie, bo powinien on pokryć koszty postępowania upadłościowego.

Jakie są skutki ogłoszenia upadłości?

Najbardziej widocznym skutkiem ogłoszenia upadłości jest oznaczenie upadłego, po jej ogłoszeniu przedsiębiorca występuje w obrocie pod dotychczasową nazwą firmy z dodaniem oznaczenia “w upadłości”. Na upadłym ciążą też obowiązki, związane z: wskazaniem i wydaniem majątku, udzielaniu wyjaśnień, pozostawaniem na terenie kraju (może tak postanowić sędzia komisarz). W przypadku ukrywania swojego majątku oraz utrudniania ustalenia masy upadłości mogą być zastosowane środki przymusu.

Z dniem ogłoszenia upadłości majątek upadłego staje się masą upadłości, na którą składa się: majątek należący do upadłego w dniu ogłoszenia upadłości oraz majątek nabyty w toku postępowania upadłościowego. Oczywiście są pewne wyjątki, do masy upadłości nie wchodzi: mienie, wyłączone od egzekucji według przepisów (np. środki pieniężna zakładowego funduszu świadczeń socjalnych, przeznaczone dla pracowników), ta część wynagrodzenia upadłego, która nie podlega zajęciu. Jeżeli upadły pełnił funkcję administratora zastawu lub hipoteki kwota uzyskana z tytułu realizacji zastawu rejestrowego lub hipoteki. Dodatkowo uchwała zgromadzenia wierzycieli może wyłączyć inne składniki mienia upadłego.

Oczywiście ogłoszenie upadłości przez dłużnika nie oznacza, że wierzytelności nie są do odzyskania, należy je jedynie zgłosić. Nasza Kancelaria pomaga również w tym zakresie. W razie pytań lub wątpliwości zapraszamy do kontaktu. Prosimy pamiętać, że czas na zgłoszenie wierzytelności jest ograniczony (30 dni od ogłoszenia upadłości).

Wynagrodzenie wolne od obciążeń komorniczych.

Jaka kwota wynagrodzenia w 2022 roku jest wolna od potrąceń, tzn. jakiej kwoty Komornik nie może zająć dłużnikowi ponieważ jest chroniona prawem?

Pamiętajmy, że kwota minimalna wynagrodzenia w 2022 roku wzrasta o 210 zł, do kwoty 3 010,00 zł brutto, zmieni się zatem kwota, którą komornik może zająć z tytułu wynagrodzenia.

Ile Komornik może zająć z wynagrodzenia za pracę?

Wszystko zależy od tego na jakiej umowie dłużnik jest zatrudniony i jakie wynagrodzenie otrzymuje. Jeśli osoba zatrudniona na umowie o pracę zarabia najniższą krajową, czyli w roku 2022 kwotę 3 010,00 zł brutto- Komornik nie może dokonać zajęcia. Oczywiście jeśli zajęcie nie dotyczy zajęcia alimentacyjnego. Poza minimalną kwotą, którą Komornik musi zostawić dłużnikowi istnieje również maksymalny próg zajęcia wynagrodzenia wyższego niż płaca minimalna, wyrażany jest on w procentach. Maksymalnie Komornik może zająć 60% wynagrodzenia w przypadku dłużników alimentacyjnych. 40% minimalnego wynagrodzenia zostaje więc dla dłużnika. W przypadku pozostałych dłużników Komornik może zająć 50% wynagrodzenia, żeby jednak Komornik zajął aż 50% wynagrodzenia dłużnik musi zarabiać miesięcznie więcej niż 6 020,00 zł brutto. Wszystkim pozostałym dłużnikom nie-alimentacyjnym Komornik może zająć tylko kwotę ponad minimalne wynagrodzenie.

Podsumowując w 2022 roku jeśli dłużnik zarabia minimalne wynagrodzenie i nie jest dłużnikiem alimentacyjnym Komornik nie może mu zabrać ani złotówki. Jeśli jest dłużnikiem alimentacyjnym Komornik zabierze z wynagrodzenia kwotę 1 806,00 zł brutto.

Wyżej zostały opisane przepisy, które Komornik stosuje przy zajęciu wynagrodzenia wynikającego z umowy o pracę na pełny etat, co jeśli dłużnik pracuje w niepełnym wymiarze?

U takich osób stosuje się przelicznik procentowy, proporcjonalny do wysokości wynagrodzenia minimalnego. Na przykład jeśli jest to połowa etatu, kwota wolna od zajęcia komorniczego wyniesie 1 505,00 zł brutto, czyli połowę płacy minimalnej. Oczywiście inaczej jest w przypadku dłużników alimentacyjnych, ponieważ kwotę wolną liczy się od 60% płacy minimalnej, tj. kwoty 1 806,00 zł brutto. Jeśli dłużnik alimentacyjny pracuje więc na ½ etatu Komornik musi zostawić dłużnikowi kwotę 903,00 zł brutto, jako wolną od zajęcia.

Sprawa nieco się komplikuje przy umowie zlecenie, ponieważ od 2019 roku, może być ona traktowana jak umowa o pracę, kiedy ma powtarzalny charakter i stanowi jedyne źródło dochodu dłużnika. Kiedyś Komornik mógł zająć całość wynagrodzenia, aktualnie kiedy dłużnik spełni opisane wyżej warunki, przy czym ważne jest, że Komornik nie ma obowiązku ustalenia spełnienia się tych przesłanek, umowa zlecenie może być traktowana jako umowa o pracę. Należy pamiętać, że udowodnienie spełnienia warunków leży po stronie dłużnika i to on ma obowiązek przedstawić dowody Komornikowi.

Przy umowie o dzieło Komornik ma prawo zająć 100% wynagrodzenia.

Jakie obowiązki ma pracodawca po otrzymaniu zawiadomienia o zajęciu wynagrodzenia od Komornika?

Przede wszystkim pracodawca w przeciągu 7 dni powinien udzielić informacji o: wysokości wynagrodzenia (za okres 3 ostatnich miesięcy), kwocie i terminach w jakich zajęte wynagrodzenie będzie przekazywane Komornikowi oraz ewentualnie o przeszkodach, przez które wynagrodzenie nie może zostać przekazane (np. jest zajęte przez innego Komornika czy ZUS). Niespełnienie obowiązków grozi nałożeniem kary grzywny na pracodawcę.

Wynagrodzenie za pracę, może zostać zajęte przez różnych Komorników (różne wnioski wierzycieli), ważny w każdym przypadku wszczynania egzekucji jest czas. Z egzekucją nie ma co zwlekać, ponieważ zajęcia mogą się z czasem mnożyć i trudniej będzie odzyskać środki. Jeśli mają Państwo dłużnika nie ma więc co zwlekać, weryfikacja w naszej Kancelarii jest bezpłatna i trwa do dwóch dni roboczych.

Widmo lockdownu.

15 grudnia, to data, która wprowadza kolejne ograniczenia dla działalności, przede wszystkim: zamknięte kluby, 30% obłożenia w kinach, obiektach sportowych i restauracjach. Dodatkowo limit 100 osób na zabawach sylwestrowych. Najważniejszym pytaniem przedsiębiorców w Polsce jest to, czy wprowadzone obostrzenia wystarczą, czy będą kolejne? Czy można przygotować się na taki lockdown? Według danych BIG InfoMonitor* aż 36% przedsiębiorców twierdzi, że na lockdown nie da się przygotować. Najgorzej swoją sytuację, w obliczu kolejnego zamknięcia, ocenia transport. Jest to oczywiście zrozumiałe, ponieważ w przypadku zamknięcia granic, nie mają oni innego sposobu na prowadzenie swojej działalności, tak np. jak w przypadku restauracji, które mogą zacząć sprzedawać posiłki na wynos. Dodatkowym kryterium oceny radzenia sobie w przypadku lockdownu, jest wielkość przedsiębiorstwa. Duże oceniają swoje szanse znacznie lepiej.

Przepisu na poradzenie sobie w czasach pandemii i zamknięcia nie ma, natomiast można skorzystać z doświadczeń firm, które uzyskały płynność finansową po wcześniejszych lockdowanach. Według tych firm, głównie pomogło: utrzymanie zatrudnienia oraz konkurencyjnych cen, brak problemów z łańcuchem dostaw, zwiększenie działań marketingowych. Dużą rolę odegrało również dbanie o płynność finansową i spływ należności. Każde przedsiębiorstwo w Polsce gorzej lub lepiej radzi sobie z pandemią, natomiast rzeczywiście wiele z nich nie wypłaca na czas pieniędzy za faktury. Obserwujemy w naszej firmie duży wzrost telefonów, próśb o pomoc, od kiedy pojawiła się pandemia, więc problemy z płynnością finansową firm są realne. Nasza firma bezpłatnie dla Państwa sprawdzi dłużnika, przygotuje odpowiednią ofertę, finansujemy również koszty postępowania. Najważniejszy w przypadku braku płatności za fakturę, jest czas. Dlatego zachęcamy do kontaktu z naszą firmą już dziś.

- źródło: badania Keralla Research zrealizowanego dla Rejestru Dłużników BIG InfoMonitor

Trudna sytuacja finansowa rolników

Pomimo wzrostu cen oraz wartości skupu produktów rolnych, nie poprawiła się sytuacja finansowa rolników. Jak podaje Big InfoMonitor* nieuregulowane zobowiązania wobec kontrahentów i banków wzrosły, w tej branży, od początku pandemii do września 2021 roku, o blisko jedną trzecią. Dlaczego pomimo wzrostu cen skupu (aż o ⅕), rolnicy znajdują się w tak trudnej sytuacji? Wszystko przez wzrost kosztów produkcji, podrożały: nawozy, prąd, paliwo czy woda.

Blisko 680 mln zł, tyle wynosi już zadłużenie firm zajmujących się rolnictwem, leśnictwem, łowiectwem, rybactwem i jest to jeden z sektorów, w którym najszybciej rosną przeterminowane zobowiązania. Największy udział ma tutaj oczywiście rolnictwo (332 mln zł) oraz działalność usługowa je wspomagająca (219 mln zł). Niecałe 92 mln zł długów przypada na Leśnictwo.

Skutki pandemii najbardziej odczuło Rybactwo, zaległości w tej kategorii wzrosły o ponad 30 mln zł., przyczynił się do tego lockdown. Aktualne niespłacone zobowiązania w Rybactwie wynoszą 37 mln zł.

Oczywiście nie można uogólniać, nie wszystkie firmy z tego sektora muszą mierzyć się z problemami finansowymi, o ponad 90% spadły zaległości hodowców bydła mlecznego. Dobrze radzą sobie również firmy, które uprawiają rośliny wieloletnie (drzewa i krzewy owocowe) oraz firmy pozyskujące drewno.

Kancelaria DCC Finanse również doświadczyła zwiększonej ilości zgłoszeń z sektora rolniczego w skali korespondującej z przywołanymi statystykami.

- źródło: https://media.big.pl/informacje-prasowe/att/2046549

Pożyczka na spłatę zadłużenia.

Czy zaciągnięcie pożyczki, aby spłacić swoje zobowiązania jest dobrym i opłacalnym rozwiązaniem? Oczywiście jednorazowo możemy pozbyć się aktualnych zadłużeń, natomiast zostaje nam spłata zaciągniętej pożyczki, która często może pogorszyć sytuację finansową. O ile, kiedy wysokość zadłużenia jest niska, zaciągnięta pożyczka pokryje w całości nasze zadłużenie i nie będzie zbyt wysoko oprocentowana, można przypuszczać, że będzie to dobra opcja. Kiedy wysokość zadłużenia jest na tyle wysoka, że nawet zaciągnięta pożyczka jej nie pokrywa, dodatkowe zobowiązanie może niestety przysporzyć nam problemów. W obu przypadkach istnieje realne ryzyko, że zaciągnięcie pożyczki tylko pogorszy obecną sytuację finansową. Jak więc poradzić sobie z problemami, jak spróbować pozbyć się lub zmniejszyć swoje zadłużenie? Wielu dłużników boi się i nie próbuje rozmawiać z wierzycielem, natomiast dla kancelarii windykacyjnych dialog i próba polubownego porozumienia jest kluczowa. Jeśli posiadasz niezapłacone zobowiązania, jeśli masz świadomośc swojej trudnej sytuacji, ale chcesz to zmienić, dobrym rozwiązaniem będzie kontakt z wierzycielem lub kancelarią windykacyjną, której został oddany dług. Windykator pomoże w spłacie zadłużenia, istnieje możliwość rozłożenia zobowiązania na raty. Często kancelarie nie dodają dodatkowych opłat do takich czynności, przez co jest to korzystniejszym rozwiązaniem, niż zaciąganie dodatkowej pożyczki. Dodatkowo wysokość rat i harmonogram może zostać dostosowany do możliwości spłaty. Każdemu w życiu może powinąć się noga i może wpaść w problemy finansowe, najważniejsze jest spróbować rozwiązać problem i nie bać się kontaktu z wierzycielem, któremu również zależy na spłacie zobowiązania. Jeśli jesteś dłużnikiem i trafiłeś na naszą stronę internetową ponieważ dostałeś od nas wezwanie do zapłaty- skontaktuj się z nami: 32 / 787 64 40. Pracujemy od poniedziałku do piątku w godzinach 8:00 - 16:00.

COVID-19 co dalej?

Podsumowując to co dzieję się na polskim rynku: konsumenci zmniejszają swoje zadłużenia, natomiast firmy je zwiększają. Według danych Big InfoMonitor liczba firm z problemami dotyczy ponad 300 tys. i w trakcie trwania pandemii wzrosła aż o 11,8 tys. Oczywiście nie wszystkie przedsiębiorstwa źle radzą sobie z pandemią, natomiast wyraźny wzrost nieuregulowanych zadłużeń nie jest optymistyczny. Dodatkowo dochodzi tutaj obawa przed czwartą falą zakażeń i kolejnym lockdownem, bo prawie 72%* Polaków uważa, że jesienią czeka nas kolejny. Przedsiębiorstwom, którym nie udało się przywrócić poziomu sprzedaży od poprzedniego lockdownu, mają świadomość, że po wprowadzeniu kolejnego, będzie im jeszcze trudniej przywrócić ten poziom. Obserwujemy na świecie i w Polsce wzrost liczby zachorowań, które nie wróżą dobrze polskim przedsiębiorcom, bo każdy wprowadzony lockdown to spadek obrotów w firmie.

Firmy, które posiadają nierzetelnych kontrahentów, powinny mieć na uwadze możliwość wprowadzenia przez rząd kolejnego locdownu i zabezpieczenia się przed utratą swoich pieniędzy. Nasza firma bezpłatnie weryfikuje dłużników, sprawdza ich sytuację. Zajmujemy się również wykupem zadłużeń.

Zapraszamy do współpracy.

- badania SW Research dla “Rzeczpospolitej”